.jpeg)

أعلنت شركة طلعت مصطفى القابضة، عن إستخدام حصيلة الصكوك التى تم طرحها بقيمة 2 مليار جنيه ، لصالح الشركة العربية للمشروعات والتطوير العمرانى ، فى تمويل إستكمال اعمال إنشاء وتطوير مول السوق المفتوح بمدينتى "Open Air Mall"، لترتفع بذلك القيمة السوقية للمشروع الى اكثر من 8.5 مليار جنيه عند اكتماله وإفتتاحه رسميا .

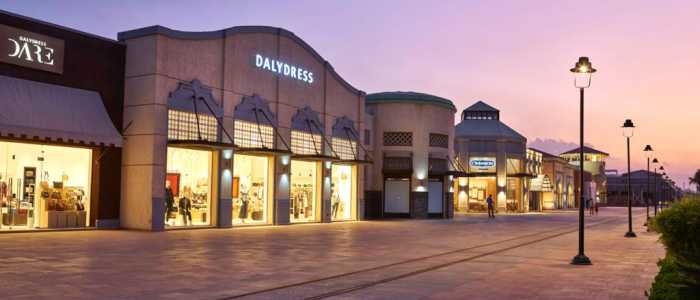

ويعد المول التجارى المفتوح بمدينتى اكبر مركز تجارى مفتوح فى الشرق الاوسط ، حيث يتميز بتصميم متطور وفريد من نوعه ، ويضم عدد ضخم من الماركات العالمية ، كما يتمتع بموقع متميز فى قلب مشروع مدينتى.

وتهدف مجموعة طلعت مصطفى من إنشاء المول الى زيادة مصادر الدخل من أنشطة ذات عائد دورى متكرر ، وتحقيق إستفادة فعلية من الكثافة السكانية بمدينتى والنمو الملحوظ لتوسعاتها ، بالإضافة الى توفير ما يحتاجه قاطنى المدينة من خدمات تجارية وترفيهية على اعلى مستويات الجودة العالمية بما يضاهى المراكز فى أوروا وأمريكا .

وكانت مجموعة طلعت مصطفى قد أعلنت عن نجاح اول طرح للصكوك فى مصر بقيمة 2 مليار جنيه ، لصالح الشركة العربية للمشروعات والتطوير العمرانى ، حيث تم تصنيف الصكوك ائتمانياً بفئة A+ ، وتلقت شركة هيرمس المنوطة بالطرح عروضا باكثر من ضعف قيمة الطرح ، ما يعكس الثقة الكبيرة من قبل المستثمرين فى شركة مجموعة طلعت مصطفى وجدارتها الائتمانية .

يذكر أن الـ "أوبن اير مول" بمدينتى يضم حالياً عدد من المحلات التجارية ذات الأنشطة المختلفة مثل "كارفور" ، كما يضم فروع لعدد من شركات الاتصالات والبنوك العاملة فى السوق المصرية.